A través de la RG 5425/2023 se instrumentar un régimen de facilidades de pago destinado a la regularización de:

a) Obligaciones impositivas y de los recursos de la seguridad social -incluidos sus intereses y multas vencidas hasta el 31-8-2023, inclusive.

b) Multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los mismos hasta el 31-8-2023, inclusive, así como sus intereses, conforme a lo previsto en el Código Aduanero -Ley 22.415 y sus modificaciones-.

La regularización mediante el presente régimen no implica reducción de intereses, así como tampoco la liberación de las pertinentes sanciones.

¿Qué contribuyentes pueden adherir al Plan de Facilidades RG 5425/2023?

a) Pequeños Contribuyentes: entendiéndose por tales a las personas humanas y sucesiones indivisas que se encuentren caracterizadas en el “Sistema Registral” con el código “547 – Pequeño Contribuyente” a la fecha de adhesión al plan.

b) Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado MiPyME” vigente a la fecha de adhesión al plan y que cuenten con la caracterización correspondiente en el “Sistema Registral”.

c) Entidades sin fines de lucro que se encuentren registradas ante AFIP al momento de adhesión al plan de facilidades de pago, bajo alguna de las formas jurídicas que se indican a continuación:

| CÓDIGO | FORMA JURÍDICA |

| 86 | ASOCIACIÓN |

| 87 | FUNDACIÓN |

| 94 | COOPERATIVA |

| 95 | COOPERATIVA EFECTORA |

| 167 | CONSORCIO DE PROPIETARIOS |

| 203 | MUTUAL |

| 215 | COOPERADORA |

| 223 | OTRAS ENTIDADES CIVILES |

| 242 | INSTITUTO DE VIDA CONSAGRADA |

| 256 | ASOCIACIÓN SIMPLE |

| 257 | IGLESIA, ENTIDADES RELIGIOSAS |

| 260 | IGLESIA CATÓLICA |

d) Demás contribuyentes no comprendidos en los incisos precedentes.

Importante: Los contribuyentes y/o responsables que no resulten caracterizados como “Pequeños Contribuyentes” y consideren que cumplen los requisitos previstos para ello, podrán acreditar su condición en forma previa a adherir al plan de facilidades de pago, mediante el servicio “Presentaciones Digitales”, seleccionando el trámite “Pequeños Contribuyentes – Caracterización” y adjuntar la documentación de respaldo que resulte pertinente.

¿Qué obligaciones y sujetos están excluidos del Plan de Facilidades?

– Objetivas

a) Los anticipos y/o pagos a cuenta.

b) El IVA que se debe ingresar por:

1. Prestaciones de servicios realizadas en el exterior, cuya utilización o explotación efectiva se lleva a cabo en el país.

2. Prestaciones de servicios digitales.

3. Prestaciones de servicios realizadas en el país por sujetos radicados en el exterior.

c) Los aportes y las contribuciones con destino al Régimen Nacional de Obras Sociales, excepto los correspondientes a los contribuyentes Monotributistas.

d) Las cuotas destinadas a las ART.

e) Los aportes y las contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y trabajadores de casas particulares.

f) Las cotizaciones fijas correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Monotributo, devengadas hasta el mes de junio de 2004.

g) Los aportes y las contribuciones con destino al RENATRE y al RENATEA.

h) El impuesto interno -cigarrillos- y el impuesto adicional de emergencia sobre el precio final de venta de cigarrillos.

i) Las cuotas de planes de facilidades de pago vigentes.

j) Los importes fijos mensuales correspondientes al Régimen Simplificado del Impuesto sobre los Ingresos Brutos y a la contribución que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuese su denominación-.

k) Las obligaciones regularizadas a través de planes de facilidades de pago vigentes, excepto que surjan de un ajuste resultante de una acción fiscalizadora.

l) Las obligaciones incluidas en planes de facilidades de pago cuya caducidad opere a partir del 1 de octubre de 2023.

m) Los tributos y/o las multas que surjan como consecuencia de infracciones al artículo 488 del Régimen de Equipaje del Código Aduanero -Ley 22.415 y sus modificaciones-.

n) Los intereses, las multas y los demás accesorios relacionados con los conceptos precedentes, excepto los intereses sobre el capital cancelado de anticipos, pagos a cuenta, retenciones, percepciones, así como del impuesto al valor agregado a que se refiere el inciso b) de este artículo.

– Subjetivas

a) Los condenados por alguno de los delitos previstos en las Leyes 23.771 o 24.769 y sus respectivas modificaciones, en el Título IX de la Ley 27.430 y su modificación o en el Código Aduanero -Ley 22.415 y sus modificaciones-.

b) Los condenados por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social, propias o de terceros.

c) Los condenados por los delitos previstos en el Título VI -artículos 176 a 180- del Libro Segundo del Código Penal de la Nación Argentina, Ley 11.179, texto ordenado en 1984 y sus modificaciones.

d) Las personas jurídicas en las que sus socios gerentes, administradores, directores, síndicos, miembros del consejo de vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido condenados por infracciones a las Leyes 23.771 o 24.769 y sus respectivas modificaciones, al Título IX de la Ley 27.430 y su modificación o al Código Aduanero -Ley 22.415 y sus modificaciones-, o por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social por parte de aquellas.

e) Los responsables solidarios respecto de las obligaciones comprendidas por ejercer tal carácter.

f) Los garantes por obligaciones impositivas y aduaneras contempladas por el régimen de garantía, conforme a lo establecido en la Resolución General 3.885, sus modificatorias y complementarias.

Las exclusiones aludidas en los incisos a), b), c) y d) precedentes resultarán de aplicación siempre que se haya dictado sentencia firme y en tanto la condena no estuviese cumplida.

Tipos de planes de facilidades de pago en función de la obligación a regularizar

a) Plan por deuda general: alcanza a las deudas por obligaciones impositivas y de los recursos de la seguridad social, incluidas las correspondientes a los aportes previsionales de los trabajadores autónomos y al Monotributo, aun cuando las mismas se encuentren en gestión judicial, así como también sus accesorios.

No se hallan comprendidos en este tipo de plan los conceptos indicados en los incisos b) y c) siguientes.

b) Plan por deuda de aportes de la seguridad social: correspondientes a los trabajadores en relación de dependencia, aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

c) Plan por deuda de retenciones y percepciones impositivas y de la seguridad social: aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

d) Plan por deuda aduanera: alcanza a las multas impuestas, los cargos suplementarios por tributos a la importación o exportación y a las liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses, conforme a lo previsto en el Código Aduanero -Ley 22.415 y sus modificaciones-.

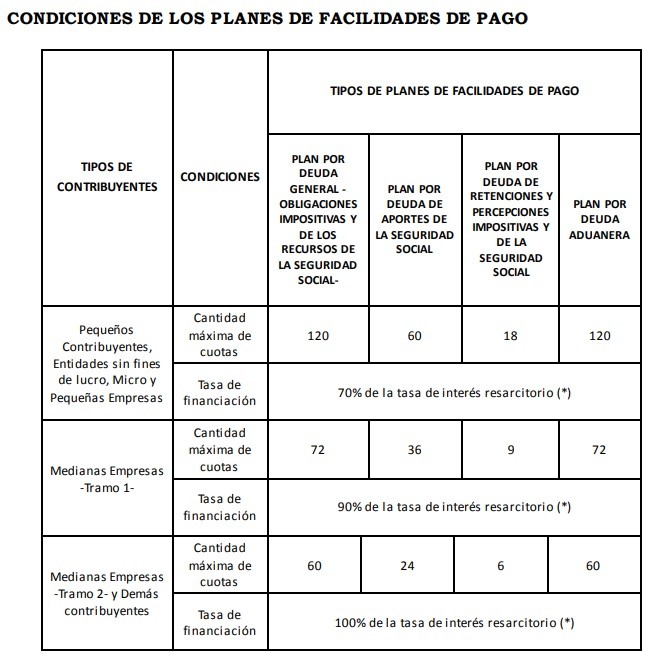

Los planes de facilidades de pago reunirán las siguientes condiciones:

a) Las cuotas serán mensuales, iguales y consecutivas.. El monto mínimo de cada cuota será de $ 2.000.-.

b) La cantidad máxima de cuotas de los planes de facilidades de pago se determinará según el tipo de contribuyente al momento de la consolidación de los mismos y del tipo de plan.

c) La tasa de interés de financiación será la que resulte de aplicar el 70%, 90% o 100% según corresponda, sobre la tasa de interés resarcitorio vigente a la fecha de consolidación del plan de facilidades de pago.

La fecha de consolidación de la deuda será la correspondiente al día de la presentación del plan.

Los aspectos vinculados con los requisitos, el procedimiento y las formalidades para la adhesión a los planes de facilidades de pago y sus beneficios, su aceptación y/o anulación, el ingreso de sus cuotas, su cancelación anticipada y todo lo relativo a las deudas que se encuentren en discusión administrativa, contencioso-administrativa o judicial y en ejecución fiscal, se regirán por lo establecido en la RG 5.321.

El acogimiento al presente régimen podrá realizarse hasta el 29 de diciembre de 2023, inclusive y se podrán presentar “n” cantidad de planes de facilidades de pago y no se exigirá pago a cuenta.

El sistema informático “Mis Facilidades” para la adhesión a los planes de facilidades de pago, se encontrará disponible a partir del 17 de octubre de 2023.

SUSPENSIÓN DEL INICIO DE LOS JUICIOS DE EJECUCIÓN FISCAL Y DE LA TRABA DE MEDIDAS CAUTELARES

Se suspende hasta el 31 de diciembre de 2023, inclusive, el inicio de los juicios de ejecución fiscal y la traba de medidas cautelares para los sujetos comprendidos en el artículo 2°, con excepción de las Medianas Empresas -Tramo 2- y los denominados “Demás contribuyentes”, en el marco de lo dispuesto por el inciso b) del artículo 1° la Resolución N° 1.416 del 21 de septiembre de 2023 del Ministerio de Economía.

Ello no obsta al ejercicio de las facultades de este Organismo en casos de grave afectación de los intereses del Fisco, caducidad de instancia o prescripción inminente.

Planes de facilidades de pago. Suspensión del inicio de juicios de ejecución fiscal y de la traba de medidas cautelares – Resolución General 5425/2023

RESOG-2023-5425-E-AFIP-AFIP – Resolución N° 1.416/23 (MECON). Régimen de facilidades de pago. Suspensión del inicio de los juicios de ejecución fiscal y de la traba de medidas cautelares. Su implementación.

Ciudad de Buenos Aires, 28/09/2023

VISTO el Expediente Electrónico N° EX-2023-02343734- -AFIP-SADMDILEGI#SDGASJ, y

CONSIDERANDO:

Que el Ministerio de Economía, en el marco de las medidas impulsadas mediante el dictado de la Resolución N° 1.416 del 21 de septiembre de 2023, encomendó a esta Administración Federal de Ingresos Públicos instrumentar un plan de facilidades de pago que permita la regularización de las obligaciones impositivas, aduaneras y de los recursos de la seguridad social vencidas hasta el 31 de agosto de 2023, inclusive, así como disponer la suspensión del inicio de los juicios de ejecución fiscal y de la traba de medidas cautelares hasta el 31 de diciembre de 2023, inclusive, todo ello destinado a las micro, pequeñas y medianas empresas -tramo 1-, a las personas humanas y sucesiones indivisas consideradas pequeños contribuyentes por este Organismo y a las entidades sin fines de lucro.

Que la implementación de los aludidos beneficios tiene como propósito afianzar el desarrollo y crecimiento de las empresas para que contribuyan al cambio de la estructura productiva argentina, fomentar la creación de fuentes de empleo, promover el incremento de las exportaciones y sostener la inclusión económica y social de los contribuyentes de menor envergadura.

Que acompañando las medidas encomendadas y siendo objetivo permanente de esta Administración Federal coadyuvar al cumplimiento voluntario de las obligaciones tributarias de los contribuyentes y responsables, resulta pertinente ampliar el universo de los sujetos alcanzados por el régimen de facilidades de pago que se instrumenta por la presente, a fin de considerar comprendidas en el mismo a las medianas empresas -tramo 2- y a los demás contribuyentes.

Que, conforme a lo expresado, corresponde establecer el procedimiento, los requisitos, plazos y demás condiciones a efectos de tornar operativos los mencionados beneficios.

Que han tomado la intervención que les compete la Dirección de Legislación, las Subdirecciones Generales de Asuntos Jurídicos, Recaudación y Sistemas y Telecomunicaciones, y las Direcciones Generales Impositiva, de Aduanas y de los Recursos de la Seguridad Social.

Que la presente se dicta en ejercicio de las facultades conferidas por el artículo 32 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones, y por el artículo 7° del Decreto N° 618 del 10 de julio de 1997, sus modificatorios y sus complementarios.

Por ello,

EL ADMINISTRADOR FEDERAL DE LA ADMINISTRACIÓN FEDERAL DE INGRESOS PÚBLICOS

RESUELVE:

TÍTULO I

RÉGIMEN DE FACILIDADES DE PAGO PARA LA REGULARIZACIÓN DE OBLIGACIONES IMPOSITIVAS, ADUANERAS Y DE LOS RECURSOS DE LA SEGURIDAD SOCIAL VENCIDAS HASTA EL 31 DE AGOSTO DE 2023, INCLUSIVE

A – ALCANCE

ARTÍCULO 1°.- Instrumentar un régimen de facilidades de pago destinado a la regularización de:

a) Obligaciones impositivas y de los recursos de la seguridad social -incluidos sus intereses y multas vencidas hasta el 31 de agosto de 2023, inclusive.

b) Multas impuestas, cargos suplementarios por tributos a la importación o exportación y liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, todo ello formulado hasta el 31 de agosto de 2023, inclusive, así como sus intereses, conforme a lo previsto en el Código Aduanero -Ley N° 22.415 y sus modificaciones-.

La regularización mediante el presente régimen no implica reducción de intereses, así como tampoco la liberación de las pertinentes sanciones.

B – CONTRIBUYENTES COMPRENDIDOS

ARTÍCULO 2°.- Podrán adherir al presente régimen de facilidades de pago los contribuyentes y/o responsables que se indican a continuación:

a) Pequeños Contribuyentes: entendiéndose por tales a las personas humanas y sucesiones indivisas que se encuentren caracterizadas en el “Sistema Registral” con el código “547 – Pequeño Contribuyente” a la fecha de adhesión al plan de facilidades de pago, conforme a los términos y las condiciones establecidas en el inciso a) del artículo 4° de la Resolución General N° 5.321.

Los contribuyentes y/o responsables que no resulten caracterizados como “Pequeños Contribuyentes” y consideren que cumplen los requisitos previstos para ello, podrán acreditar su condición en forma previa a adherir al plan de facilidades de pago, mediante el servicio con Clave Fiscal denominado “Presentaciones Digitales”, a cuyo efecto deberán seleccionar el trámite “Pequeños Contribuyentes – Caracterización” y adjuntar la documentación de respaldo que resulte pertinente.

La dependencia interviniente de este Organismo efectuará las verificaciones correspondientes a fin de registrar, en su caso, la condición invocada por el contribuyente y/o responsable.

b) Micro, Pequeñas y Medianas Empresas -Tramos 1 y 2- con “Certificado MiPyME” vigente a la fecha de adhesión al plan, obtenido de conformidad con lo dispuesto por la Resolución N° 220 del 12 de abril de 2019 de la ex Secretaría de Emprendedores y de la Pequeña y Mediana Empresa del entonces Ministerio de Producción y Trabajo y sus modificatorias, y que cuenten con la caracterización correspondiente en el “Sistema Registral”.

c) Entidades sin fines de lucro que se encuentren registradas ante esta Administración Federal al momento de adhesión al plan de facilidades de pago, bajo alguna de las formas jurídicas que se indican a continuación:

| CÓDIGO | FORMA JURÍDICA |

| 86 | ASOCIACIÓN |

| 87 | FUNDACIÓN |

| 94 | COOPERATIVA |

| 95 | COOPERATIVA EFECTORA |

| 167 | CONSORCIO DE PROPIETARIOS |

| 203 | MUTUAL |

| 215 | COOPERADORA |

| 223 | OTRAS ENTIDADES CIVILES |

| 242 | INSTITUTO DE VIDA CONSAGRADA |

| 256 | ASOCIACIÓN SIMPLE |

| 257 | IGLESIA, ENTIDADES RELIGIOSAS |

| 260 | IGLESIA CATÓLICA |

d) Demás contribuyentes no comprendidos en los incisos precedentes.

C – EXCLUSIONES

– Objetivas

ARTÍCULO 3°.- Quedan excluidas del presente régimen de facilidades de pago las obligaciones que seguidamente se detallan:

a) Los anticipos y/o pagos a cuenta.

b) El impuesto al valor agregado que se debe ingresar por:

1. Prestaciones de servicios realizadas en el exterior, cuya utilización o explotación efectiva se lleva a cabo en el país, conforme a lo previsto en el inciso d) del artículo 1° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

2. Prestaciones de servicios digitales a que se refiere el inciso e) del artículo 1° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

3. Prestaciones de servicios realizadas en el país por sujetos radicados en el exterior, incluso cuando el solicitante se trate de un responsable sustituto, conforme a lo dispuesto en el artículo sin número agregado a continuación del artículo 4° de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones.

c) Los aportes y las contribuciones con destino al Régimen Nacional de Obras Sociales, excepto los correspondientes a los contribuyentes adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS).

d) Las cuotas destinadas a las Aseguradoras de Riesgos del Trabajo (ART).

e) Los aportes y las contribuciones con destino al régimen especial de seguridad social para empleados del servicio doméstico y trabajadores de casas particulares.

f) Las cotizaciones fijas correspondientes a los trabajadores en relación de dependencia de sujetos adheridos al Régimen Simplificado para Pequeños Contribuyentes (RS), devengadas hasta el mes de junio de 2004.

g) Los aportes y las contribuciones con destino al Registro Nacional de Trabajadores Rurales y Empleadores (RENATRE) y al Registro Nacional de Trabajadores y Empleadores Agrarios (RENATEA).

h) El impuesto interno -cigarrillos- establecido por el artículo 15, Capítulo I, Título II de la Ley de Impuestos Internos, texto sustituido por la Ley N° 24.674 y sus modificaciones, y el impuesto adicional de emergencia sobre el precio final de venta de cigarrillos creado por la Ley N° 24.625 y sus modificaciones.

i) Las cuotas de planes de facilidades de pago vigentes.

j) Los importes fijos mensuales correspondientes al Régimen Simplificado del Impuesto sobre los Ingresos Brutos y a la contribución que incide sobre la actividad comercial, industrial y de servicios -cualquiera fuese su denominación-.

k) Las obligaciones regularizadas a través de planes de facilidades de pago vigentes, excepto que surjan de un ajuste resultante de una acción fiscalizadora registrado en los sistemas de este Organismo.

l) Las obligaciones incluidas en planes de facilidades de pago cuya caducidad opere a partir del 1 de octubre de 2023.

m) Los tributos y/o las multas que surjan como consecuencia de infracciones al artículo 488 del Régimen de Equipaje del Código Aduanero -Ley N° 22.415 y sus modificaciones-.

n) Los intereses, las multas y los demás accesorios relacionados con los conceptos precedentes, excepto los intereses sobre el capital cancelado de anticipos, pagos a cuenta, retenciones, percepciones, así como del impuesto al valor agregado a que se refiere el inciso b) de este artículo.

– Subjetivas

ARTÍCULO 4°.- No podrán adherir al presente régimen de facilidades de pago los sujetos que se indican a continuación:

a) Los condenados por alguno de los delitos previstos en las Leyes Nros. 23.771 o 24.769 y sus respectivas modificaciones, en el Título IX de la Ley N° 27.430 y su modificación o en el Código Aduanero -Ley N° 22.415 y sus modificaciones-.

b) Los condenados por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social, propias o de terceros.

c) Los condenados por los delitos previstos en el Título VI -artículos 176 a 180- del Libro Segundo del Código Penal de la Nación Argentina, Ley N° 11.179, texto ordenado en 1984 y sus modificaciones.

d) Las personas jurídicas en las que sus socios gerentes, administradores, directores, síndicos, miembros del consejo de vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido condenados por infracciones a las Leyes Nros. 23.771 o 24.769 y sus respectivas modificaciones, al Título IX de la Ley N° 27.430 y su modificación o al Código Aduanero -Ley N° 22.415 y sus modificaciones-, o por delitos comunes que tengan conexión con el incumplimiento de obligaciones impositivas, aduaneras y de los recursos de la seguridad social por parte de aquellas.

e) Los responsables solidarios respecto de las obligaciones comprendidas por ejercer tal carácter.

f) Los garantes por obligaciones impositivas y aduaneras contempladas por el régimen de garantía, conforme a lo establecido en la Resolución General N° 3.885, sus modificatorias y complementarias.

Las exclusiones aludidas en los incisos a), b), c) y d) precedentes resultarán de aplicación siempre que se haya dictado sentencia firme y en tanto la condena no estuviese cumplida.

D – TIPOS DE PLANES DE FACILIDADES DE PAGO

ARTÍCULO 5°.- Los tipos de planes de facilidades de pago se encontrarán definidos en función de la obligación a regularizar conforme se indica seguidamente:

a) Plan por deuda general: alcanza a las deudas por obligaciones impositivas y de los recursos de la seguridad social, incluidas las correspondientes a los aportes previsionales de los trabajadores autónomos y al Régimen Simplificado para Pequeños Contribuyentes (RS), aun cuando las mismas se encuentren en gestión judicial, así como también sus accesorios.

No se hallan comprendidos en este tipo de plan los conceptos indicados en los incisos b) y c) siguientes.

b) Plan por deuda de aportes de la seguridad social correspondientes a los trabajadores en relación de dependencia, aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

c) Plan por deuda de retenciones y percepciones impositivas y de la seguridad social, aun cuando la misma se encuentre en gestión judicial, así como también sus accesorios.

d) Plan por deuda aduanera: alcanza a las multas impuestas, los cargos suplementarios por tributos a la importación o exportación y a las liquidaciones de los citados tributos comprendidas en el procedimiento para las infracciones, así como sus intereses, conforme a lo previsto en el Código Aduanero -Ley N° 22.415 y sus modificaciones-.

E – CONDICIONES DE LOS PLANES DE FACILIDADES DE PAGO

ARTÍCULO 6°.- Los planes de facilidades de pago reunirán las siguientes condiciones:

a) Las cuotas serán mensuales, iguales y consecutivas y su monto se calculará aplicando la fórmula que se consigna en el micrositio de este Organismo denominado “Mis Facilidades” (https://www.afip.gob.ar/misfacilidades). El monto mínimo de cada cuota será de PESOS DOS MIL ($ 2.000.-).

b) La cantidad máxima de cuotas de los planes de facilidades de pago se determinará según el tipo de contribuyente al momento de la consolidación de los mismos y del tipo de plan, todo ello de conformidad con lo establecido en el Anexo de la presente.

c) La tasa de interés de financiación será la que resulte de aplicar el SETENTA POR CIENTO (70%), NOVENTA POR CIENTO (90%) o CIEN POR CIENTO (100%), según corresponda, sobre la tasa de interés resarcitorio vigente a la fecha de consolidación del plan de facilidades de pago prevista en el artículo 1° de la Resolución N° 559 del 23 de agosto de 2022 del Ministerio de Economía o la norma que en el futuro la reemplace.

La tasa obtenida como resultado del procedimiento de cálculo mencionado en el párrafo anterior se expresará en valor porcentual truncándose en el segundo decimal.

La misma será fijada en función del tipo de contribuyente a la fecha de consolidación del plan y asignada de conformidad con lo establecido en el citado Anexo.

d) Una vez confeccionado el plan y determinada la cantidad de cuotas, se deberá proceder a su presentación.

e) La fecha de consolidación de la deuda será la correspondiente al día de la presentación del plan.

f) La presentación del plan será comunicada al contribuyente a través del Domicilio Fiscal Electrónico.

g) Los intereses resarcitorios y punitorios -en este último caso, de haber consignado la fecha de inicio de la demanda conforme a lo dispuesto en el artículo 52 de la Ley N° 11.683, texto ordenado en 1998 y sus modificaciones- calculados por el sistema, a partir de la incorporación de una obligación vencida a la fecha de adhesión, no podrán ser modificados por el contribuyente y/o responsable.

F – CADUCIDAD. CAUSAS Y EFECTOS

ARTÍCULO 7°.- La caducidad de los planes de facilidades de pago operará de pleno derecho y sin necesidad de que medie intervención alguna por parte de esta Administración Federal, cuando se produzca alguna de las causales que, de acuerdo con el tipo de sujeto al momento de la adhesión al plan, se indican a continuación:

a) Entidades sin fines de lucro, Micro y Pequeñas Empresas y sujetos considerados “Pequeños Contribuyentes”:

1. Falta de ingreso de TRES (3) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la tercera de ellas.

2. Falta de ingreso de UNA (1) o DOS (2) cuotas, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

b) Medianas Empresas -Tramos 1 y 2- y “Demás contribuyentes”:

1. Falta de ingreso de DOS (2) cuotas, consecutivas o alternadas, a los SESENTA (60) días corridos posteriores a la fecha de vencimiento de la segunda de ellas.

2. Falta de ingreso de UNA (1) cuota, a los SESENTA (60) días corridos contados desde la fecha de vencimiento de la última cuota del plan.

ARTÍCULO 8°.- Operada la caducidad del plan de facilidades de pago -situación que se pondrá en conocimiento del contribuyente a través de su Domicilio Fiscal Electrónico-, esta Administración Federal quedará habilitada para disponer el inicio de las acciones judiciales tendientes al cobro del total adeudado mediante la emisión de la respectiva boleta de deuda.

Los contribuyentes y/o responsables, una vez declarada la caducidad del plan de facilidades de pago, deberán cancelar el saldo adeudado mediante transferencia electrónica de fondos conforme a las disposiciones establecidas en la Resolución General N° 1.778, sus modificatorias y sus complementarias.

Dicho saldo estará conformado por las obligaciones adeudadas que surjan de la imputación generada por el sistema, la que podrá visualizarse en el servicio “web” denominado “Mis Facilidades”, accediendo a la opción “Detalle de Imputación de Cuotas” y/o “Detalle de Deuda Impaga” del menú “Impresiones” correspondiente al plan presentado, a las que se les adicionarán, de corresponder, los intereses devengados hasta la fecha de su efectivo pago.

Cuando el plan incluya deuda aduanera, una vez comunicada la caducidad, el sistema informático MALVINA (SIM) procederá automáticamente a la suspensión del deudor en los “Registros Especiales Aduaneros” de acuerdo con lo dispuesto en el artículo 1122 del Código Aduanero -Ley N° 22.415 y sus modificaciones-.

G – ACOGIMIENTO

ARTÍCULO 9°.- El acogimiento al presente régimen podrá realizarse hasta el 29 de diciembre de 2023, inclusive.

A fin de adherir a los planes de facilidades de pago establecidos en esta resolución general, se deberá ingresar con Clave Fiscal al sistema informático “Mis Facilidades”, opción “RG 5.425 – Plan de Facilidades de Pago – Obligaciones vencidas al 31 de agosto de 2023”, cuyas características, funciones y aspectos técnicos se especifican en el micrositio “Mis Facilidades” (https://www.afip.gob.ar/misfacilidades).

H – OTRAS DISPOSICIONES

ARTÍCULO 10.- Los aspectos vinculados con los requisitos, el procedimiento y las formalidades para la adhesión a los planes de facilidades de pago y sus beneficios, su aceptación y/o anulación, el ingreso de sus cuotas, su cancelación anticipada y todo lo relativo a las deudas que se encuentren en discusión administrativa, contencioso-administrativa o judicial y en ejecución fiscal, se regirán por lo establecido en la Resolución General N° 5.321.

Se podrán presentar “n” cantidad de planes de facilidades de pago durante el período mencionado en el artículo anterior y no se exigirá pago a cuenta.

ARTÍCULO 11.- Será causal de rechazo del presente régimen, la adquisición -mientras el plan se encuentre vigente- de títulos valores en pesos para su posterior venta en moneda extranjera mediante transferencia en custodia al exterior (CCL).

TÍTULO II

SUSPENSIÓN DEL INICIO DE LOS JUICIOS DE EJECUCIÓN FISCAL Y DE LA TRABA DE MEDIDAS CAUTELARES

ARTÍCULO 12.- Suspender hasta el 31 de diciembre de 2023, inclusive, el inicio de los juicios de ejecución fiscal y la traba de medidas cautelares para los sujetos comprendidos en el artículo 2°, con excepción de las Medianas Empresas -Tramo 2- y los denominados “Demás contribuyentes”, en el marco de lo dispuesto por el inciso b) del artículo 1° la Resolución N° 1.416 del 21 de septiembre de 2023 del Ministerio de Economía.

Ello no obsta al ejercicio de las facultades de este Organismo en casos de grave afectación de los intereses del Fisco, caducidad de instancia o prescripción inminente.

TÍTULO III

DISPOSICIONES GENERALES

ARTÍCULO 13.- Aprobar el Anexo (IF-2023-02397473-AFIP-SGDADVCOAD#SDGCTI) que forma parte de la presente.

ARTÍCULO 14.- Esta resolución general entrará en vigencia el día de su publicación en el Boletín Oficial.

No obstante, el sistema informático “Mis Facilidades” para la adhesión a los planes de facilidades de pago establecidos en el Título I, se encontrará disponible a partir del 17 de octubre de 2023.

ARTÍCULO 15.- Comuníquese, dese a la Dirección Nacional del Registro Oficial para su publicación en el Boletín Oficial y archívese.

Carlos Daniel Castagneto

NOTA: El/los Anexo/s que integra/n este(a) Resolución General se publican en la edición web del BORA -www.boletinoficial.gob.ar-

RG 5425/2023 e. 29/09/2023 N° 78901/23 v. 29/09/2023